Mô hình nến rút chân là gì? 3 đặc điểm mô hình nến rút chân?

Mô hình nến rút chân là gì? Mô hình nến rút chân là mô hình nến Nhật được rất nhiều nhà đầu tư sử dụng và tìm kiếm. Bởi mô hình nến rút chân báo hiệu một tín hiệu đảo chiều hay đây còn là đáu hiệu cho thấy nhà đầu tư nên xem xét thời gian để thoát khỏi thị trường. Vậy cụ thể mô hình nến rút chân là gì? Hãy cùng dautugi tìm hiểu qua bài viết dưới đây!

Mô hình nến rút chân là gì?

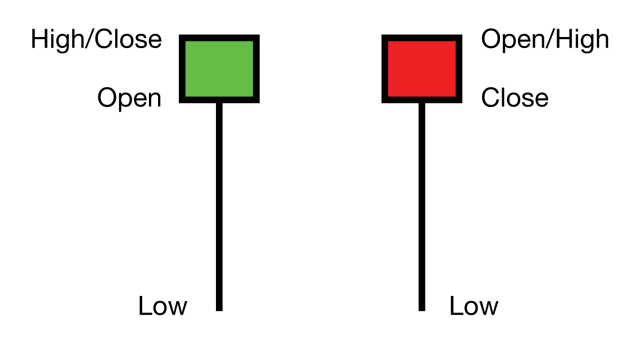

Mô hình nến rút chân là gì? Nến rút chân hay còn được gọi là nến Hammer (nến cây búa). Đây là mô hình nến Nhật đảo chiều có phần thân chỉ bằng 1/3 của chiều dài toàn bộ nến. Nến Hammer sẽ xuất hiện vào thời điểm thị trường có xu hướng giảm để báo hiệu rằng thị trường sắp đảo chiều hoặc tăng hoàn toàn. Nếu nến Hammer khi xuất hiện tại đỉnh của đợt điều chỉnh thì sẽ báo hiệu rằng thị trường sẽ tiếp diễn xu hướng giảm.

Một mô hình nến Hammer cần đáp ứng điều kiện đó chính là cán búa dài ít nhất hai lần so với đầu búa. Phần đầu búa thể hiện mức chênh lệch giữa giá mở cửa và đóng cửa của phiên giao dịch.

Đặc điểm của nến rút chân là gì?

Đặc điểm của nến rút chân là gì? Nến rút chân có những đặc điểm sau đây:

- Thân nến nhỏ vì giá mở cửa và giá đóng cửa xấp xỉ bằng nhau.

- Thường xuất hiện sau các đợt giảm mạnh

- Mức giá đóng cửa có thể thấp hơn hoặc cao hơn mức giá mở cửa tuy nhiên nếu thấp hơn thì sẽ tạo phần đầu búa một cách rõ ràng nhất

- Đây là tín hiệu tiềm năng cho sự đảo chiều tăng giá trở lại. Giá cần tiếp nối đà tăng ngay sau khi nến Hammer xuất hiện để xác nhận tín hiệu đảo chiều.

- Thông thường các nhà đầu tư thường chờ nến Hammer hoàn thiện thì mới bắt đầu mở vị thế mua

Ưu, nhược điểm của mô hình nến rút chân là gì?

Ưu điểm của mô hình nến rút chân là gì? Mô hình nến rút chân có hai ưu điểm nổi bất sau đây:

Tín hiệu đảo chiều: khi tín hiệu nãy diễn ra sẽ thấy được sự biểu thị từ chối giá thấp hơn. Khi xu hướng giảm thể hiện ra, nó có thể là tín hiệu của sự kết thúc của phiên bán. Do đó, lúc này thị trường sẽ có xu hướng đi ngang hoặc đảo chiều đi ngược lên phía trên.

Tín hiệu thoát: Nếu nến búa có dấu hiệu cho thấy áp lực bên phe bán đã giảm thì có thể xem xét thời gian để thoát khỏi thị trường.

Tuy nhiên ngoài những ưu điểm kể trên thì nến rút chân có có mặt hạn chế đoá là không có dấu hiệu xu hướng rõ ràng. Mô hình Hammer không thể xem xét được xu hướng. Do đó khi sử dụng độc lập thì mô hình Hammer thường cho tín hiệu không chính xác cao.

Vì vậy các nhà đầu tư cần kết hợp với những công cụ hỗ trợ khác như : Fibonacci hay RSI để có thể đầu tư một cách phù hợp nhất.

- Đầu tư gì gợi ý: Mô hình nến Sao Mai là gì

Ý nghĩa của mô hình nến rút chân là gì?

Ý nghĩa của mô hình nến rút chân là gì? Mô hình nến rút chân có những ý nghĩa sau đây:

- Nến rút chân thể hiện lực mua đang dần xuất hiện và có thể kìm hãm lực bán nếu đủ mạnh. Điều này giúp cho các vùng đáy được hình thành. Lúc này kết hợp với lực mua đẩy giá lên cao thì sẽ giúp cho giá mở cửa từ mức thấp tăng lên khi đóng cửa, báo hiệu rằng tín hiệu tăng giá là rất tiềm năng.

- Nến rút chân sẽ thật sự hiệu quả và phát huy tác dụng sau khi đã có ít nhất 3 nến giảm giá trước đó. Nếu các bên liên tục có mức giá đóng thấp hơn giá mở cửa của nến trước đó thì hiệu quả sẽ tăng lên.

- Nến rút chân thường chưa xác nhận rõ xu hướng giá cho đến khi nến sau đó là nến tăng giá. Cụ thể là nếu như có 1 nến tăng giá xuất hiện sau nến Hammer thì đây là tín hiệu đáng tin cậy cho việc đảo chiều.

- Khi tín hiệu đã được xác nhận thì vị thế mua sẽ bắt đầu cũng như kìm hãm lại vị thế bán. Khi stop loss trong trường hợp này, nhà đầu tư nên đặt dưới vùng bóng của nến rút chân.

Một số lưu ý khi sử dụng nến rút chân là gì?

Một số lưu ý khi sử dụng nến rút chân là gì? Sau đây là những lưu ý khi sử dụng mô hình nến rút chân:

- Không nên sử dụng nến Hammer một cách đơn đọc đặc biệt là với mục đích xác nhận tín hiệu đảo chiều xu hướng tăng. Nhà đầu tư nên thường kết hợp phân tích giá và xu hướng giá, các chỉ báo kĩ thuật khác với nến Hammer để xác định các mô hình đảo chiều.

- Nến Hammer có thể xuất theo các khung đồ thị khác nhau có thể là đồ thị phút ngày hoặc tuần

- Nến Hammer rất dễ bị nhầm lẫn với nến Doji là có bóng nến là bóng dưới trong khi nến rút chân chỉ có bóng dưới do lực cầu mạng cuối phiên mạnh và đưa giá về tiệm cận giá mở cửa. Doji thường báo hiệu một tín hiệu lưỡng lự do sự cân bằng giữa cung và cầu đang được thiết lập trong khi Hammer cho tín hiệu đảo chiều tăng rõ hơn do có phần bóng dưới rất dài.

Bài viết trên đã cung cấp chi tiết những thông tin cần biết về nến rút chân, hy vọng bài viết sẽ giúp các nhà đầu tư hiểu rõ hơn về nến rút chân là gì? Cảm ơn các nhà đầu tư đã theo dõi!

Đầu Tư Gì là trang tin tức tài chính, với hơn 10 năm trong lĩnh vực này. Website chuyên cung cấp kiến thức về các kênh đầu tư tài chính HOT nhất hiện nay như hàng hóa phái sinh, chứng khoán, forex, tiền điện tử, bất động sản,… Cập nhật tin tức, phân tích tình hình kinh tế, tài chính, cơ hội đầu tư, tiền tệ, tỷ giá ngoại tệ cập nhật đầy đủ nhất tại Đầu tư gì.

CTCP Giao dịch Hàng hóa Đông Nam Á (SATC)

- Website: https://dautugi.com.vn/

- Email: giaodichhanghoaphaisinh@gmail.com

- Phone: 0971552728

- Address: CT36A Định Công, Phường Định Công, Hoàng Mai, Hà Nội

Xem thêm: