Đòn bẩy tài chính là gì? Những thông tin cần biết về đòn bẩy tài chính

Đòn bẩy tài chính là gì? Đòn bẩy tài chính là công cụ giúp cho các doanh nghiệp, nhà đầu tư thu lại lợi nhuận vô cùng lớn. Tuy nhiên công cụ này cũng tiềm ẩn không ít rủi ro. Để sử dụng nó hiệu quả nhà đầu tư cần tìm hiểu rõ ràng. Vậy đòn bẩy tài chính là gì? Hãy cùng dautugi tìm hiểu qua bài viết dưới đây!

Đòn bẩy tài chính là gì?

Đòn bẩy tài chính (Financial Leverage) được viết tắt là FL. Đòn bẩy tài chính là mức độ sử dụng vốn vay trong tổng nguồn vốn của doanh nghiệp. Cụ thể là việc sử dụng tiền đi vay (nợ) để tài trợ cho việc mua tài sản với kỳ vọng rằng thu nhập hoặc vốn thu được từ tài sản mới sẽ vượt quá chi phí đi vay. Trong hầu hết các trường hợp, nhà cung cấp khoản nợ sẽ đưa ra giới hạn về mức độ rủi ro mà nó sẵn sàng chấp nhận và chỉ ra giới hạn về mức độ đòn bẩy mà nó sẽ cho phép. Trong trường hợp cho vay đảm bảo bằng tài sản, nhà cung cấp tài chính sử dụng tài sản đó để thế chấp cho đến khi người đi vay hoàn trả khoản vay. Trong trường hợp cho vay theo dòng tiền, mức độ tín nhiệm chung của công ty được sử dụng để hoàn trả khoản vay.

Mức độ sử dụng công cụ đòn bẩy của doanh nghiệp được thể hiện qua hệ số nợ. Hệ số nợ càng cao chứng tỏ công ty rất ưu tiên sử dụng công cụ này còn nếu hệ số nợ càng thấp thì doanh nghiệp không quá lạm dụng đòn bẩy này.

Việc quá lạm dụng công cụ này sẽ tiềm ẩn nhiều rủi ro cao. Bởi mức độ đòn bẩy tài chính càng cao chứng tỏ việc chủ sở hữu có tỷ trọng thấp hơn nợ phải trả.

Ví dụ: Bạn có 100.000 đồng nhưng muốn thực hiện giao dịch 500.000 đồng thì cần phải chọn mức đòn bẩy 1: 5. Khi này 400.000 đồng chính là số tiền mà sàn giao dịch cho bạn vay

Ưu điểm của đòn bẩy tài chính là gì?

Tuy đòn bẩy tài chính tiềm ẩn nhiều rủi ro nhưng đây là công cụ hữu hiệu để các nhà đầu tư, doanh nghiệp có thể thu lại lợi nhuận vô cùng lớn.

- Đòn bẩy tài chính làm tăng khả năng để giao dịch trên các thị trường khác nhau. Ví dụ nhà đầu tư kiểm soát hiệu quả 60.000.000 đồng với đòn bẩy 30:1, trong khi đó nhà đầu tư chỉ có 2.000.000 đồng. Điều đó thể hiện nhà đầu tư ó thể phân bổ số tiền lớn hơn cho các vị trí khác nhau trong danh mục đầu tư của mình.

- Thêm vào đó, đòn bẩy giúp cho các nhà đầu tư phân bổ nguồn vốn hiệu quả chia nhỏ số vốn thành nhiều phần, rồi dùng đòn bẩy cho từng phần, do đó chúng ta có thể khớp được nhiều lệnh hơn. Từ đó có thể kiếm thêm lợi nhuận và hạn chế được nhiều rủi ro hơn so với dồn toàn bộ số vốn vào chỉ một danh mục đầu tư.

- Đòn bẩy tài chính có thể được so sánh với một khoản vay được cấp bởi một nhà môi giới để đổi lấy việc cam kết một khoản ký quỹ cho phép chiếm vị thế lớn hơn trên thị trường. Tuy nhiên, “khoản vay” này không đòi hỏi bất kỳ khoản nợ nào dưới hình thức lãi suất hoặc hoa hồng và nó có thể được sử dụng theo bất kỳ cách nào trong khi giao dịch.

- Những biến động nhỏ về giá khiến nhà đầu tư cảm thấy dễ nhàm chán. Tuy nhiên, nhờ các giao dịch đòn bẩy, các nhà giao dịch có thể tạo ra lợi nhuận lớn hơn ngay cả trong thời gian biến động thấp trên thị trường. Trong trường hợp đó, ngay cả một sự thay đổi nhỏ về giá cả hoặc tỷ giá hối đoái cũng có thể có nghĩa là tài khoản của nhà giao dịch sẽ có sự thay đổi lớn hơn.

- Là một công cụ nhằm thúc đẩy mức lợi nhuận sau thuế của chủ doanh nghiệp từ nguồn vốn chủ sở hữu. Đây đồng thời cũng là công cụ kìm hãm sự gia tăng mức lợi nhuận đó.

- Đây là công cụ giúp bù đắp các khoảng thiếu hụt của doanh nghiệp để duy trì hoạt động kinh doanh, đồng thời gia tăng tỷ suất lợi nhuận trong tương lai.

Nhược điểm của đòn bẩy tài chính là gì?

Bên cạnh những lợi ích bất ngờ mà đòn bẩy tài chính đem lại. Thì nó cũng tiềm ẩn không ít những rủi ro:

- Sẽ gây thua lỗ lớn gấp nhiều lần. Sử dụng đòn bẩy càng cao thì thua lỗ càng lớn.

- Dễ bị ảnh hưởng tâm lí lúc nào cũng thấy thấp thỏm âu lo

- Nếu khoản lỗ vượt quá số tiền ký quỹ mà nhà đầu tư đã sử dụng, lệnh gọi bổ sung ký quỹ sẽ xuất hiện. Do đòn bẩy làm tăng thua lỗ, rủi ro của margin call sẽ luôn tồn tại và trong trường hợp không có tiền mới sẵn có trong tài khoản, các vị thế sẽ tự động bị đóng lại với mức lỗ.

Công thức tính đòn bẩy tài chính là gì?

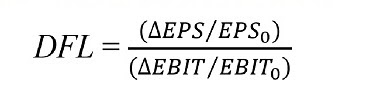

Đòn bẩy tài chính sẽ được xác định thông qua công thức dưới đây:

Với:

- DFL là độ lớn của đòn bẩy tài chính;

- EBIT là lợi nhuận trước thuế và lãi vay;

- EPS là lợi nhuận của vốn chủ sở hữu.

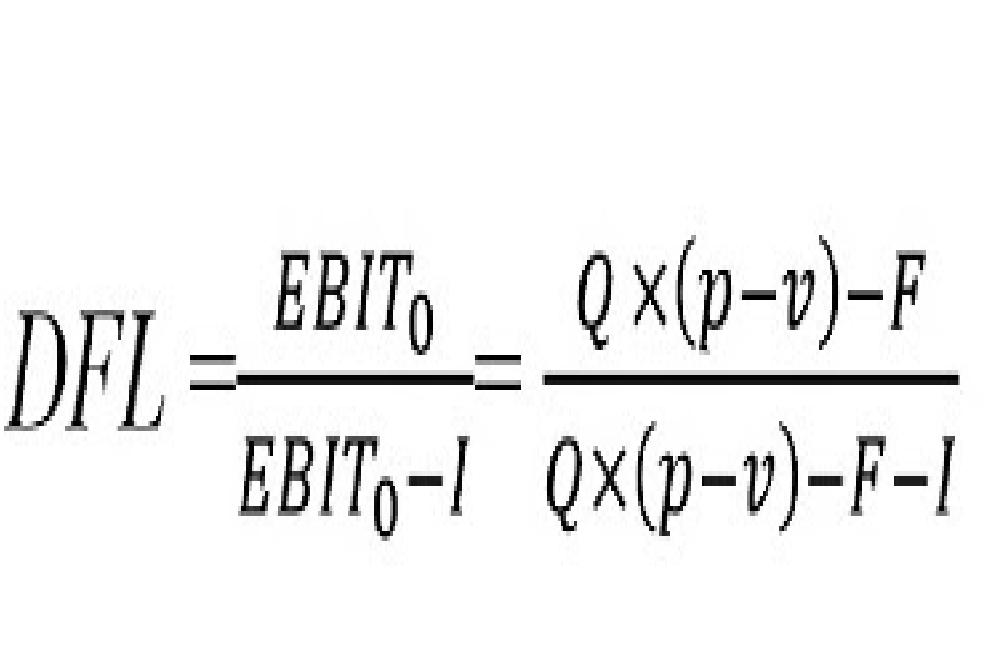

Để tính đòn bẩy tài chính sau khi có thêm khoản lãi vay phải trả ( I ), ta sẽ được công thức mới:

Trong đó:

- F: chi phí cố định (không bao gồm lãi vay);

- v: chi phí biến đổi trên 1 đơn vị sản phẩm;

- p: giá bán;

- Q: số lượng sản phẩm;

- I: lãi vay phải trả.

Các nhóm chỉ số đòn bẩy tài chính là gì?

Tổng nợ/Tổng tài sản (D/A)

Hệ số nợ trên tổng tài sản (D/A) đo lường mức độ sử dụng nợ vay của doanh nghiệp để tài trợ cho tổng tài sản. Có nghĩa là trong tổng số tài sản hiện tại của doanh nghiệp được tài trợ khoảng bao nhiêu phần trăm là nợ vay.

Hệ số này phụ thuộc vào nhiều yếu tố: Mục đích vay, lĩnh vực hoạt động doanh nghiệp, quy mô doanh nghiệp, loại hình doanh nghiệp. Để biết được tỷ số này cao hay thấp có thể so sánh với tỷ số trung bình ngành.

Hệ số nợ/Vốn (D/C)

Tổng nợ/(Tổng nợ + Vốn chủ sở hữu)

Hệ số nợ trên vốn (D/C) này cung cấp cho về sức mạnh về tài chính, cấu trúc tài chính của doanh nghiệp. Doanh nghiệp có tỷ lệ nợ trên vốn cao so với mức bình quân ngành thì doanh nghiệp đó có thể có tình hình tài chính không khả quan.

Tổng nợ/Vốn chủ sở hữu (D/E)

Hệ số nợ trên vốn chủ sở hữu (D/E) phản ánh quy mô tài chính của doanh nghiệp. Qua đó cho biết tỷ lệ nợ và vốn chủ sở hữu doanh nghiệp sử dụng để trả cho hoạt động của mình.

Hệ số nợ trên vốn chủ sở hữu là một trong những tỷ lệ đòn bẩy tài chính thông dụng nhất.

Hệ số đòn bẩy tài chính

Tổng tài sản bình quân/Vốn chủ sở hữu bình quân

Hệ số này thể hiện vốn vay và vốn chủ sở hữu bình quân trong cả một thời kỳ. Tỷ số này thấp thể hiện khả năng tự chủ tài chính. Tuy nhiên cũng cho thấy doanh nghiệp chưa tận dụng được nhiều lợi thế của đòn bẩy tài chính.

Hệ số chi trả lãi vay (EBIT/Chi phí lãi vay)

Hệ số chi trả lãi vay cho biết mức độ lợi nhuận trước thuế và lãi vay đảm bảo khả năng trả lãi của một doanh nghiệp.

Việc sử dụng đòn bẩy tài chính đem lại nhiều lợi ích cũng như những rủi ro. Vì vậy, nhà đầu tư cần tìm hiểu kĩ trước khi sử dụng công cụ này!Hãy tìm hiểu thêm về những kiến thức tài chính tại đây!

Xem thêm: